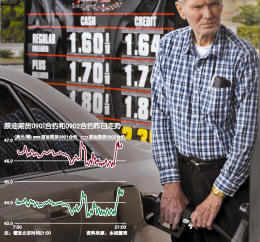

“原油市场太奇怪了,让人琢磨不透。”昨日,上海期货投资者老路在和《**财经日报》交流期货市场走势时指出。而让他琢磨不透的并不是原油价格持续的下跌,而是在期价大跌后,国际原油期货市场各合约之间的价差已经达到一个“近乎夸张”的程度。

周一收盘,纽约商业交易所(NYMEX)原油1月合约期价报43.71美元/桶,2月合约期价报46.36美元/吨,12月合约期价报57.98美元/桶,如果以1月合约基数,1月、2月价差2.65美元/桶,幅度高达6.06%;1月、12月价差更是高达14.27美元/桶,幅度为32.64%。同样的情况也发生在伦敦国际石油交易所布伦特原油期货上,布伦特原油1月合约期价周一收盘报43.42美元/桶,2月合约期价收盘报45.82美元/桶,两者价差幅度为5.5%。

从过去一个月的走势来看,虽然原油期货即期合约价格从60美元/桶已经下跌至40美元/桶,但是原油期货市场近远月之间的价差幅度并没有随价格的下跌收敛,反而呈现扩大的态势。

老路在期货市场中主要参与套利交易,原油合约之间的奇怪价差吸引了他。上周他在NYMEX原油1月合约和2月合约价差只有1.85美元的时候参与了买入1月合约、卖出2月合约的套利交易,本希望期价通过价差回升获利。可惜,市场走势并没有按照他的设想进行,**后他在两合约扩大到2.43美元的时候止损平仓。

“对于原油市场而言,远月合约价格相对较高是可以理解的,这高出来的价格反映了资金的成本以及仓储费用,还包括了当前取得原油的容易程度。”鲁证期货杭州营业部副总经理陈里指出,“不过,目前的近远月价差相对有些夸张,隔月之间的幅度居然达到5%以上,年初和年末价差更是超过30%,这就意味着如果手上有现货,只需要在下一个月的期货市场抛出,**终进行交割,那么可以获取超过5%的无风险收益,如果抛在12个月后的期货合约上,那么获利也能达到30%以上。”

从历史上来看,原油市场主要以远期升水为主,原油现货容量相当庞大,因此较容易获取现货,而远月合约期价相对于近月合约期价的升水幅度略高于资金成本,2005~2006年中,各月合约之间的价差一般维持在30~50美分之间。在当时,一旦出现价差大幅偏离,就会有大量套利资金涌入,很快将价差恢复至合理水平。

不过,今年10月以来,国际原油期货市场近远月合约之间的价差就开始大幅扩大,到目前为止这种扩大的势头似乎还没有停止的迹象。有市场人士认为,金融市场去杠杆化所带来的流动性匮乏是导致这种状况的主要原因。

东证期货研究部分析师林慧指出:“这种状况可以从两个方面来看,一方面,流动性不足迫使那些持有原油头寸的企业和机构平掉持仓以换取现金,对于那些持有多头仓位的机构而言,这种平仓显得更为迫切。一般而言,由于近月合约成交相对活跃且持仓较为集中,期价受平仓的影响就更大一些。另一方面,流动性不足自然会导致资金的获取困难,从而增加资金的时间价值,反映在原油期货市场上就是如果要买入远期合约,就需要支付更多的升水。”

林慧认为,此前全球主要经济体政府不断出台拯救计划,向市场注入流动性,虽然这些新注入的流动性目前还没有产生明显的效果,不过,随着时间的推移,这些新注入市场的资金将会发挥作用。届时,原油市场的远期巨大升水将会得以改变。

2022年-中铁二十局集团有限公司雄商高铁站前七标项目经理部

2022年-中铁二十局集团有限公司雄商高铁站前七标项目经理部 2022年-陕西延长石油延安能源化工有限责任公司聚烯烃灌装

2022年-陕西延长石油延安能源化工有限责任公司聚烯烃灌装 2022年-麻家梁煤业有限责任公司工作面奥灰水地面区域治理

2022年-麻家梁煤业有限责任公司工作面奥灰水地面区域治理 2022年-亚洲基础设施投资银行贷款河南郑州等地特大暴

2022年-亚洲基础设施投资银行贷款河南郑州等地特大暴

华润电力红安天明150MW风电项目220kV升压站PC工程

华润电力红安天明150MW风电项目220kV升压站PC工程 华润清远清新林泉扩建50MW风电项目主体施工工程招标公告

华润清远清新林泉扩建50MW风电项目主体施工工程招标公告 华润水泥合浦分布式光伏项目EPC工程总承包招标公告

华润水泥合浦分布式光伏项目EPC工程总承包招标公告 华润电力鲤鱼江电厂贮灰场环境治理及综合利用光伏项目110kV

华润电力鲤鱼江电厂贮灰场环境治理及综合利用光伏项目110kV 山西阳泉矿区泊里煤矿项目井底车场水仓、主排水泵房及主变电所掘

山西阳泉矿区泊里煤矿项目井底车场水仓、主排水泵房及主变电所掘 山西乡宁焦煤集团东沟煤业有限公司工业广场边坡项目治理工程总

山西乡宁焦煤集团东沟煤业有限公司工业广场边坡项目治理工程总 利用亚行贷款中国—东盟中小企业协同创新发展综合提升

利用亚行贷款中国—东盟中小企业协同创新发展综合提升 中铁二十局集团有限公司雄商高铁站前七标项目经理部粉煤灰

中铁二十局集团有限公司雄商高铁站前七标项目经理部粉煤灰 陕西延长石油延安能源化工有限责任公司聚烯烃灌装改造

陕西延长石油延安能源化工有限责任公司聚烯烃灌装改造 麻家梁煤业有限责任公司工作面奥灰水地面区域治理工程招标公告

麻家梁煤业有限责任公司工作面奥灰水地面区域治理工程招标公告 亚洲基础设施投资银行贷款河南郑州等地特大暴雨洪涝灾害灾后恢复

亚洲基础设施投资银行贷款河南郑州等地特大暴雨洪涝灾害灾后恢复 (2022年)鲁山豫能抽水蓄能有限公司河南鲁山抽水蓄能电站安

(2022年)鲁山豫能抽水蓄能有限公司河南鲁山抽水蓄能电站安 (2022年)海南新媒体绿都一期项目(西地块)电梯采购与安装

(2022年)海南新媒体绿都一期项目(西地块)电梯采购与安装 (2022年)同煤大唐塔山煤矿有限公司四盘区立井井筒装备安装

(2022年)同煤大唐塔山煤矿有限公司四盘区立井井筒装备安装 (2022年)亚洲开发银行贷款山西城乡水源保护和环境改善示范

(2022年)亚洲开发银行贷款山西城乡水源保护和环境改善示范 2022年-首钢股份公司迁安钢铁公司炼铁作业部烧结精

2022年-首钢股份公司迁安钢铁公司炼铁作业部烧结精 2022年-江苏省液化天然气储运调峰工程项目取排水工程施工

2022年-江苏省液化天然气储运调峰工程项目取排水工程施工 2022年-山西忻州神达万鑫安平煤业有限公司矿井兼并重组整合

2022年-山西忻州神达万鑫安平煤业有限公司矿井兼并重组整合 2022年-山西忻州神达原宁煤业有限公司90万吨/年矿井兼并

2022年-山西忻州神达原宁煤业有限公司90万吨/年矿井兼并 2022年-成庄矿选煤厂煤泥干燥系统改造工程招标公告

2022年-成庄矿选煤厂煤泥干燥系统改造工程招标公告 2022年-高青县春汇综合智能仓配物流园项目施工总承包

2022年-高青县春汇综合智能仓配物流园项目施工总承包 2022年-陕西中烟工业有限责任公司汉中卷烟厂卷包除尘

2022年-陕西中烟工业有限责任公司汉中卷烟厂卷包除尘 2022年-同煤大唐塔山煤矿有限公司煤泥烘干生产线清洁热源工

2022年-同煤大唐塔山煤矿有限公司煤泥烘干生产线清洁热源工 2022年-承德航天天启风光储氢一体化多能互补示范项目

2022年-承德航天天启风光储氢一体化多能互补示范项目 2022年-利用亚洲开发银行贷款农业综合开发长江绿色生态廊道

2022年-利用亚洲开发银行贷款农业综合开发长江绿色生态廊道 2022年-嵩县前河矿业有限责任公司葚沟矿区天井钻机工程

2022年-嵩县前河矿业有限责任公司葚沟矿区天井钻机工程 2022年-广东陆河抽水蓄能电站施工电源工程建设项目招标公告

2022年-广东陆河抽水蓄能电站施工电源工程建设项目招标公告 首钢股份公司迁安钢铁公司炼铁作业部烧结精3、返8通廊加固设计

首钢股份公司迁安钢铁公司炼铁作业部烧结精3、返8通廊加固设计 江苏省液化天然气储运调峰工程项目取排水工程施工招标公告

江苏省液化天然气储运调峰工程项目取排水工程施工招标公告 山西忻州神达万鑫安平煤业有限公司矿井兼并重组整合项目矿建工程

山西忻州神达万鑫安平煤业有限公司矿井兼并重组整合项目矿建工程 山西忻州神达原宁煤业有限公司90万吨/年矿井兼并重组整合项目

山西忻州神达原宁煤业有限公司90万吨/年矿井兼并重组整合项目 大梁切割-桥梁切割视频-施工快速-专业开门洞

大梁切割-桥梁切割视频-施工快速-专业开门洞 隔断 天津安装玻璃隔断概况

隔断 天津安装玻璃隔断概况 瑞安锦诚自封袋吹膜机吹膜过程

瑞安锦诚自封袋吹膜机吹膜过程 楼板拆除-立柱子拆除-楼梯拆除视频18332262300

楼板拆除-立柱子拆除-楼梯拆除视频18332262300 金银猫金融投资广告片在CCTV2黄金时间打造品牌影响力

金银猫金融投资广告片在CCTV2黄金时间打造品牌影响力 普通电炉炼钢与连续炼钢电炉的区别

普通电炉炼钢与连续炼钢电炉的区别 山东华网智能500米高清激光夜视仪视频效果展示-钓鱼

山东华网智能500米高清激光夜视仪视频效果展示-钓鱼 【VIP】北京到武汉轿车托运公司至多少钱

【VIP】北京到武汉轿车托运公司至多少钱 益成塑胶模具电子制品厂

益成塑胶模具电子制品厂 柴油高压水泵

柴油高压水泵 济南中诚仪器仪表有限公司

济南中诚仪器仪表有限公司 上柴配件系列产品

上柴配件系列产品 安平县瑞明泰金属网制造有限公司

安平县瑞明泰金属网制造有限公司 武汉欧卡科技有限公司

武汉欧卡科技有限公司 祥鸣达dlp大屏维修DLP大屏背投机芯维修

祥鸣达dlp大屏维修DLP大屏背投机芯维修 风景

风景 大岭山回收继电器, 收购ADG1412

大岭山回收继电器, 收购ADG1412 Keysight N9918A 销售闲置

Keysight N9918A 销售闲置 网上回收HTC手机偏光片回收字库

网上回收HTC手机偏光片回收字库 华为板卡,华为ma5616(adle)回收采购

华为板卡,华为ma5616(adle)回收采购 太子河区专业发电车出租|租赁回收设备充足

太子河区专业发电车出租|租赁回收设备充足 浙江杭州桐庐县二手注塑机回收 收购电话

浙江杭州桐庐县二手注塑机回收 收购电话 吴中区导电银浆回收有限公司

吴中区导电银浆回收有限公司.jpg.middle.jpg) 无锡回收利用电缆总公司

无锡回收利用电缆总公司 高邮市企业用车哪家好?选浩宇youkt243服务到家

高邮市企业用车哪家好?选浩宇youkt243服务到家 西门子电气巴中市总代理

西门子电气巴中市总代理 宿州沥青瓦经销商18157153181

宿州沥青瓦经销商18157153181 权威酚醛外墙板生产厂家

权威酚醛外墙板生产厂家 CARLUX卡力士汽车应急启动电源

CARLUX卡力士汽车应急启动电源 泰安欧米茄高价回收|二手金表在里卖

泰安欧米茄高价回收|二手金表在里卖 2021年中国国际包装制品展览会

2021年中国国际包装制品展览会 货运乐从到襄樊物流公司18144702366

货运乐从到襄樊物流公司18144702366