□本报记者 黄淑慧

上海医药(601607)9日公告,董事会已审议通过发行H股并在香港上市的议案,公司拟向境外投资者首次公开发行不超过摊薄后总股本25%的H股,预计募集资金不低于80亿元,主要用于境内外医药工业项目的收购兼并、医药商业网络的建设及并购,并加大研发投入、建设公司信息技术系统。

如此次H股发行成功,上海医药将成为上海国资继上海电气、太平洋保险之后的第三家A+H大型上市公司。目前A+H上市的公司共57家,其中多数为大型央企。

半数资金将用于并购

上海医药董事长吕明方在8日下午召开的媒体见面会上表示,50%的募集资金将用于并购。

具体而言,在医药工业方面,一方面将收购还未注入上市公司的上药集团**业务和相关资产,这一业务年销售额在20亿左右;另一方面将收购具有战略意义的医药工业**资产,实现现有产品线的扩张,丰富及强化“具有高附加值并覆盖关键治疗领域的拳头产品组合”。在医药商业方面,公司则计划通过战略导向的对外并购,在环渤海、华东及华南地区建立区域营运中心,同时在全国范围内完成主要市场的战略布局。

目前,上海医药在华东地区占据****地位,市场份额约为17.59%。公司表示,今后将致力于提升在主流医院的市场份额,并以区域营运中心为依托深入覆盖社区、农村等高增长第三终端市场,确保在“十二五”期间完成覆盖全国市场的分销网络体系建设,并保持在医药分销领域的全国**地位。

“这绝非一个简单的融资行为,公司希望能抓住未来十年医药产业整合浪潮中的机会。”吕明方表示,目前中国卫生费用占GDP的比重在3—4%之间,如果未来10年增长到5-6%,就意味着医药行业每年增长率高达18-20%。未来十年将是中国医药产业**发展,同时也是产业集中、全面整合的十年。

他进一步表示,黄金十年中**为关键的是前三年。上海医药原先通过并购贷款、自身赢利也能够推进并购,但融资后并购力度会加大,速度会加快,从而实现跨越式发展。如果不走这条路,上海医药很可能失去发展机会。

力争2011年6月底前挂牌

对于此次融资计划,此前上海医药曾就在A股市场定向增发、配股、发债等多种方式进行论证,**终确定赴港上市。吕明方说,之所以选择发行H股,看重的是更高标准的监管可以推动一家传统国企向市场化、国际化转型。

而吕明方此前曾担任在香港上市的上实医药董事长,对香港市场相当熟悉。目前上海医药的管理团队中不少人在香港资本市场也有人脉和资源积累。

对于上市时间表,上海医药方面表示,希望能保持上一次重组时的高效率,力争在2011年6月底之前完成香港挂牌。同时,公司承诺,H股发行价格将不低于A股停牌前20个交易日均价的90%;大部分募集资金将用于目前正在加紧推进的并购项目,确保发行后不摊薄每股收益,实现公司价值及股东价值的双赢。

2022年-中铁二十局集团有限公司雄商高铁站前七标项目经理部

2022年-中铁二十局集团有限公司雄商高铁站前七标项目经理部 2022年-陕西延长石油延安能源化工有限责任公司聚烯烃灌装

2022年-陕西延长石油延安能源化工有限责任公司聚烯烃灌装 2022年-麻家梁煤业有限责任公司工作面奥灰水地面区域治理

2022年-麻家梁煤业有限责任公司工作面奥灰水地面区域治理 2022年-亚洲基础设施投资银行贷款河南郑州等地特大暴

2022年-亚洲基础设施投资银行贷款河南郑州等地特大暴

华润电力红安天明150MW风电项目220kV升压站PC工程

华润电力红安天明150MW风电项目220kV升压站PC工程 华润清远清新林泉扩建50MW风电项目主体施工工程招标公告

华润清远清新林泉扩建50MW风电项目主体施工工程招标公告 华润水泥合浦分布式光伏项目EPC工程总承包招标公告

华润水泥合浦分布式光伏项目EPC工程总承包招标公告 华润电力鲤鱼江电厂贮灰场环境治理及综合利用光伏项目110kV

华润电力鲤鱼江电厂贮灰场环境治理及综合利用光伏项目110kV 山西阳泉矿区泊里煤矿项目井底车场水仓、主排水泵房及主变电所掘

山西阳泉矿区泊里煤矿项目井底车场水仓、主排水泵房及主变电所掘 山西乡宁焦煤集团东沟煤业有限公司工业广场边坡项目治理工程总

山西乡宁焦煤集团东沟煤业有限公司工业广场边坡项目治理工程总 利用亚行贷款中国—东盟中小企业协同创新发展综合提升

利用亚行贷款中国—东盟中小企业协同创新发展综合提升 中铁二十局集团有限公司雄商高铁站前七标项目经理部粉煤灰

中铁二十局集团有限公司雄商高铁站前七标项目经理部粉煤灰 陕西延长石油延安能源化工有限责任公司聚烯烃灌装改造

陕西延长石油延安能源化工有限责任公司聚烯烃灌装改造 麻家梁煤业有限责任公司工作面奥灰水地面区域治理工程招标公告

麻家梁煤业有限责任公司工作面奥灰水地面区域治理工程招标公告 亚洲基础设施投资银行贷款河南郑州等地特大暴雨洪涝灾害灾后恢复

亚洲基础设施投资银行贷款河南郑州等地特大暴雨洪涝灾害灾后恢复 (2022年)鲁山豫能抽水蓄能有限公司河南鲁山抽水蓄能电站安

(2022年)鲁山豫能抽水蓄能有限公司河南鲁山抽水蓄能电站安 (2022年)海南新媒体绿都一期项目(西地块)电梯采购与安装

(2022年)海南新媒体绿都一期项目(西地块)电梯采购与安装 (2022年)同煤大唐塔山煤矿有限公司四盘区立井井筒装备安装

(2022年)同煤大唐塔山煤矿有限公司四盘区立井井筒装备安装 (2022年)亚洲开发银行贷款山西城乡水源保护和环境改善示范

(2022年)亚洲开发银行贷款山西城乡水源保护和环境改善示范 2022年-首钢股份公司迁安钢铁公司炼铁作业部烧结精

2022年-首钢股份公司迁安钢铁公司炼铁作业部烧结精 2022年-江苏省液化天然气储运调峰工程项目取排水工程施工

2022年-江苏省液化天然气储运调峰工程项目取排水工程施工 2022年-山西忻州神达万鑫安平煤业有限公司矿井兼并重组整合

2022年-山西忻州神达万鑫安平煤业有限公司矿井兼并重组整合 2022年-山西忻州神达原宁煤业有限公司90万吨/年矿井兼并

2022年-山西忻州神达原宁煤业有限公司90万吨/年矿井兼并 2022年-成庄矿选煤厂煤泥干燥系统改造工程招标公告

2022年-成庄矿选煤厂煤泥干燥系统改造工程招标公告 2022年-高青县春汇综合智能仓配物流园项目施工总承包

2022年-高青县春汇综合智能仓配物流园项目施工总承包 2022年-陕西中烟工业有限责任公司汉中卷烟厂卷包除尘

2022年-陕西中烟工业有限责任公司汉中卷烟厂卷包除尘 2022年-同煤大唐塔山煤矿有限公司煤泥烘干生产线清洁热源工

2022年-同煤大唐塔山煤矿有限公司煤泥烘干生产线清洁热源工 2022年-承德航天天启风光储氢一体化多能互补示范项目

2022年-承德航天天启风光储氢一体化多能互补示范项目 2022年-利用亚洲开发银行贷款农业综合开发长江绿色生态廊道

2022年-利用亚洲开发银行贷款农业综合开发长江绿色生态廊道 2022年-嵩县前河矿业有限责任公司葚沟矿区天井钻机工程

2022年-嵩县前河矿业有限责任公司葚沟矿区天井钻机工程 2022年-广东陆河抽水蓄能电站施工电源工程建设项目招标公告

2022年-广东陆河抽水蓄能电站施工电源工程建设项目招标公告 首钢股份公司迁安钢铁公司炼铁作业部烧结精3、返8通廊加固设计

首钢股份公司迁安钢铁公司炼铁作业部烧结精3、返8通廊加固设计 江苏省液化天然气储运调峰工程项目取排水工程施工招标公告

江苏省液化天然气储运调峰工程项目取排水工程施工招标公告 山西忻州神达万鑫安平煤业有限公司矿井兼并重组整合项目矿建工程

山西忻州神达万鑫安平煤业有限公司矿井兼并重组整合项目矿建工程 山西忻州神达原宁煤业有限公司90万吨/年矿井兼并重组整合项目

山西忻州神达原宁煤业有限公司90万吨/年矿井兼并重组整合项目 【VIP】北京到台州轿车托运公司至多少钱

【VIP】北京到台州轿车托运公司至多少钱![[高清]循环流化床锅炉配套齿辊式破碎机18637300285](http://img5.ceoie.com.cn/201301/09/16-25-19-81-663331.jpg) [高清]循环流化床锅炉配套齿辊式破碎机18637300285

[高清]循环流化床锅炉配套齿辊式破碎机18637300285 地铁口切割【专业团队】视频18332262300

地铁口切割【专业团队】视频18332262300 山东在路上饲料有限公司

山东在路上饲料有限公司 炒冰淇淋卷详细视频,炒冰激凌卷怎么操作

炒冰淇淋卷详细视频,炒冰激凌卷怎么操作 2016款林肯领袖一号蒋策版上海高清实拍

2016款林肯领袖一号蒋策版上海高清实拍 功明饺子皮成型机,以诚信做品牌

功明饺子皮成型机,以诚信做品牌 150型卡盘式倒角机

150型卡盘式倒角机 6V4.5

6V4.5 一体化专业工厂搬迁

一体化专业工厂搬迁 金连宝连接器有限公司

金连宝连接器有限公司 安平县金信诚丝网厂

安平县金信诚丝网厂 江苏华盛软包装有限公司

江苏华盛软包装有限公司 沧州市明洁药用包装公司

沧州市明洁药用包装公司 广州节庆产业用品展有限公司

广州节庆产业用品展有限公司 厦门三唐贸易有限公司

厦门三唐贸易有限公司 海宁钯碳哪里回收价格高

海宁钯碳哪里回收价格高 温州封闭式母线槽回收$温州电话咨询型号报价

温州封闭式母线槽回收$温州电话咨询型号报价 杭州回收库存硬脂酸锌13930055960

杭州回收库存硬脂酸锌13930055960 【邳州数控折弯机回收 邳州回收数控折弯机】店铺

【邳州数控折弯机回收 邳州回收数控折弯机】店铺 六安自贡回收福禄克TiS40

六安自贡回收福禄克TiS40 兰州回收过期食品助剂添加剂13623102155

兰州回收过期食品助剂添加剂13623102155 冀州回收抗氧剂18131065117

冀州回收抗氧剂18131065117 宝安回收手机屏 收购AD5306

宝安回收手机屏 收购AD5306 晋江哪里有古董鉴定交易中心

晋江哪里有古董鉴定交易中心 宁波台湾食品进口报关公司

宁波台湾食品进口报关公司 广州白云区大金冷水机回收

广州白云区大金冷水机回收 上海进口罐头单证代办

上海进口罐头单证代办 全国最大北京2018机床展会,北京2016年机床展

全国最大北京2018机床展会,北京2016年机床展 【整车零担】佛山到酒泉货运专线/酒泉物流

【整车零担】佛山到酒泉货运专线/酒泉物流 廊坊304不锈钢板批发零售

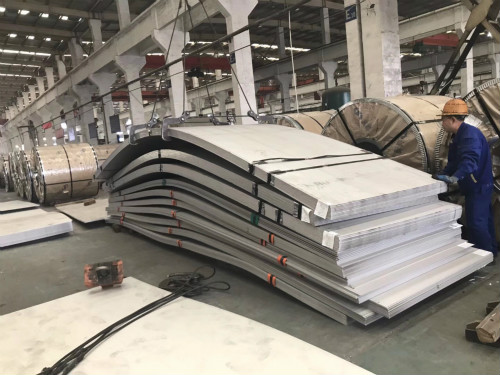

廊坊304不锈钢板批发零售 福建玻璃丝绵 保温 隔热每立方米多少钱

福建玻璃丝绵 保温 隔热每立方米多少钱