证监会期货监管一部副主任彭俊衡6月30日表示,国债期货准备工作正抓紧进行,已进入审批轨道。他说,目前还不清楚国债期货推出具体时间,不过,“什么时候批,就什么时候干”。

上海期货交易所总经理杨迈军同日表示,中国迫切需要建立原油期货市场。

他们是在出席2012陆家嘴(600663)论坛时作上述表示的。

中国**交易所2月已向市场推出国债期货仿真交易,标志着阔别中国资本市场17年的国债期货渐行渐近。逾4个月的仿真交易进行得平稳、有序。目前,市场关注的焦点是国债期货何时正式推出。

除彭俊衡透露的信息外,中金所副总经理胡政在2012陆家嘴论坛上表示,国债期货推出市场条件已成熟,中金所将积极努力尽快把产品推出来,为中国债券市场发展服务。

胡政说,中国债券市场发展到现在,如果要更进一步完善和发展债券市场,就特别需要加强风险管理。在风险管理工具当中,目前**有效、**成熟的就是国债期货。

中金所近日根据仿真交易情况,调整国债期货交易**小变动价位。市场人士认为,这一反映市场需求的适时调整也标志着国债期货离正式推出更近一步。

另外,杨迈军表示,目前全球市场上缺乏反映亚太地区石油供求的原油价格,尤其缺乏反映中国供求的原油价格。随着我国原油对外依存度不断提高,我国迫切需要建设原油期货市场。

他说,建设原油期货市场的出发点、落脚点是原油期货市场怎样能更好地为中国实体经济服务,并且要让国际参与者和国内需求者能充分参与交易。

杨迈军介绍,目前已经确立的“国际平台、净价交易、保税交割”三大原则,带来了一系列创新和改革需求。“创新多、难度大”。但他对国内推出原油期货充满信心。

杨迈军说,建设国际平台需在大宗**对外开放方面迈出很大的步伐,要允许国际投资者参与。在投资者进入、市场监管和交易结算等技术衔接等层面进一步国际化。这就是“创新多、难度大”的特点之一。

杨迈军表示,无论是国内参与者还是国际参与者,都要能方便利用自己所习惯的货币,这就有一个解决货币汇兑的问题。无论采用人民币计价结算还是采用美元计价结算,都要能够充分、方便地使投资者进入。这也是“难度大、创新多”的一个方面。

杨迈军说,国际期货市场交易习惯是净价交易,参与者是全球的。要让来自境外的原油在我们的保税区,通过保税交割方式在国内及亚太地区方便、自如地参与交易、转口贸易。

2022年-中铁二十局集团有限公司雄商高铁站前七标项目经理部

2022年-中铁二十局集团有限公司雄商高铁站前七标项目经理部 2022年-陕西延长石油延安能源化工有限责任公司聚烯烃灌装

2022年-陕西延长石油延安能源化工有限责任公司聚烯烃灌装 2022年-麻家梁煤业有限责任公司工作面奥灰水地面区域治理

2022年-麻家梁煤业有限责任公司工作面奥灰水地面区域治理 2022年-亚洲基础设施投资银行贷款河南郑州等地特大暴

2022年-亚洲基础设施投资银行贷款河南郑州等地特大暴

华润电力红安天明150MW风电项目220kV升压站PC工程

华润电力红安天明150MW风电项目220kV升压站PC工程 华润清远清新林泉扩建50MW风电项目主体施工工程招标公告

华润清远清新林泉扩建50MW风电项目主体施工工程招标公告 华润水泥合浦分布式光伏项目EPC工程总承包招标公告

华润水泥合浦分布式光伏项目EPC工程总承包招标公告 华润电力鲤鱼江电厂贮灰场环境治理及综合利用光伏项目110kV

华润电力鲤鱼江电厂贮灰场环境治理及综合利用光伏项目110kV 山西阳泉矿区泊里煤矿项目井底车场水仓、主排水泵房及主变电所掘

山西阳泉矿区泊里煤矿项目井底车场水仓、主排水泵房及主变电所掘 山西乡宁焦煤集团东沟煤业有限公司工业广场边坡项目治理工程总

山西乡宁焦煤集团东沟煤业有限公司工业广场边坡项目治理工程总 利用亚行贷款中国—东盟中小企业协同创新发展综合提升

利用亚行贷款中国—东盟中小企业协同创新发展综合提升 中铁二十局集团有限公司雄商高铁站前七标项目经理部粉煤灰

中铁二十局集团有限公司雄商高铁站前七标项目经理部粉煤灰 陕西延长石油延安能源化工有限责任公司聚烯烃灌装改造

陕西延长石油延安能源化工有限责任公司聚烯烃灌装改造 麻家梁煤业有限责任公司工作面奥灰水地面区域治理工程招标公告

麻家梁煤业有限责任公司工作面奥灰水地面区域治理工程招标公告 亚洲基础设施投资银行贷款河南郑州等地特大暴雨洪涝灾害灾后恢复

亚洲基础设施投资银行贷款河南郑州等地特大暴雨洪涝灾害灾后恢复 (2022年)鲁山豫能抽水蓄能有限公司河南鲁山抽水蓄能电站安

(2022年)鲁山豫能抽水蓄能有限公司河南鲁山抽水蓄能电站安 (2022年)海南新媒体绿都一期项目(西地块)电梯采购与安装

(2022年)海南新媒体绿都一期项目(西地块)电梯采购与安装 (2022年)同煤大唐塔山煤矿有限公司四盘区立井井筒装备安装

(2022年)同煤大唐塔山煤矿有限公司四盘区立井井筒装备安装 (2022年)亚洲开发银行贷款山西城乡水源保护和环境改善示范

(2022年)亚洲开发银行贷款山西城乡水源保护和环境改善示范 2022年-首钢股份公司迁安钢铁公司炼铁作业部烧结精

2022年-首钢股份公司迁安钢铁公司炼铁作业部烧结精 2022年-江苏省液化天然气储运调峰工程项目取排水工程施工

2022年-江苏省液化天然气储运调峰工程项目取排水工程施工 2022年-山西忻州神达万鑫安平煤业有限公司矿井兼并重组整合

2022年-山西忻州神达万鑫安平煤业有限公司矿井兼并重组整合 2022年-山西忻州神达原宁煤业有限公司90万吨/年矿井兼并

2022年-山西忻州神达原宁煤业有限公司90万吨/年矿井兼并 2022年-成庄矿选煤厂煤泥干燥系统改造工程招标公告

2022年-成庄矿选煤厂煤泥干燥系统改造工程招标公告 2022年-高青县春汇综合智能仓配物流园项目施工总承包

2022年-高青县春汇综合智能仓配物流园项目施工总承包 2022年-陕西中烟工业有限责任公司汉中卷烟厂卷包除尘

2022年-陕西中烟工业有限责任公司汉中卷烟厂卷包除尘 2022年-同煤大唐塔山煤矿有限公司煤泥烘干生产线清洁热源工

2022年-同煤大唐塔山煤矿有限公司煤泥烘干生产线清洁热源工 2022年-承德航天天启风光储氢一体化多能互补示范项目

2022年-承德航天天启风光储氢一体化多能互补示范项目 2022年-利用亚洲开发银行贷款农业综合开发长江绿色生态廊道

2022年-利用亚洲开发银行贷款农业综合开发长江绿色生态廊道 2022年-嵩县前河矿业有限责任公司葚沟矿区天井钻机工程

2022年-嵩县前河矿业有限责任公司葚沟矿区天井钻机工程 2022年-广东陆河抽水蓄能电站施工电源工程建设项目招标公告

2022年-广东陆河抽水蓄能电站施工电源工程建设项目招标公告 首钢股份公司迁安钢铁公司炼铁作业部烧结精3、返8通廊加固设计

首钢股份公司迁安钢铁公司炼铁作业部烧结精3、返8通廊加固设计 江苏省液化天然气储运调峰工程项目取排水工程施工招标公告

江苏省液化天然气储运调峰工程项目取排水工程施工招标公告 山西忻州神达万鑫安平煤业有限公司矿井兼并重组整合项目矿建工程

山西忻州神达万鑫安平煤业有限公司矿井兼并重组整合项目矿建工程 山西忻州神达原宁煤业有限公司90万吨/年矿井兼并重组整合项目

山西忻州神达原宁煤业有限公司90万吨/年矿井兼并重组整合项目 马路切割=地面切割邯郸=路面切割视频推荐

马路切割=地面切割邯郸=路面切割视频推荐 广州坤耐建材有限公司

广州坤耐建材有限公司 水泥室内切割楼板视频-承重墙切割-大梁切割视频推荐

水泥室内切割楼板视频-承重墙切割-大梁切割视频推荐 琥珀蜜蜡怎样打磨打磨

琥珀蜜蜡怎样打磨打磨 智能型气体传感器应用方法

智能型气体传感器应用方法 RQ823D安装过程

RQ823D安装过程 方宁全自动炒饭机,原来炒饭这么简单啊

方宁全自动炒饭机,原来炒饭这么简单啊 仿真花图片剪辑

仿真花图片剪辑 x展架及易拉宝

x展架及易拉宝 天津到乐山物流→26898896

天津到乐山物流→26898896 上海往复裁板锯、上海数控往复锯,木工精密裁板锯

上海往复裁板锯、上海数控往复锯,木工精密裁板锯 上海山久木工机械

上海山久木工机械 公司产品

公司产品 医用呼叫器 氧气湿化瓶 吸氧装置 吸氧瓶

医用呼叫器 氧气湿化瓶 吸氧装置 吸氧瓶 迈信室外LED单色

迈信室外LED单色 线性模组-直线模组

线性模组-直线模组 绍兴紫铜回收,永康收购淘汰废旧物资价格,义乌旧电缆线回收

绍兴紫铜回收,永康收购淘汰废旧物资价格,义乌旧电缆线回收 长治朔州回收Fluke/TiS75

长治朔州回收Fluke/TiS75 福州回收丙烯酸树脂厂家13653302347

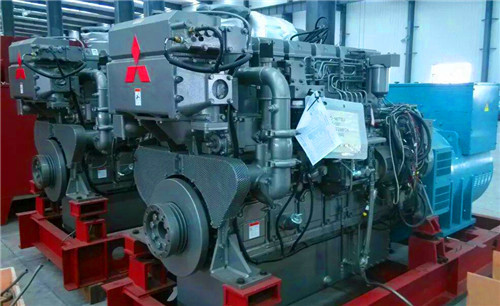

福州回收丙烯酸树脂厂家13653302347 广州萝岗区劳斯莱斯发电机回收二手发电机回收供应商

广州萝岗区劳斯莱斯发电机回收二手发电机回收供应商 松江区哪里回收弱酸性黄Rs13383001425

松江区哪里回收弱酸性黄Rs13383001425 商丘哪里回收丁二烯橡胶橡胶13333108470

商丘哪里回收丁二烯橡胶橡胶13333108470 昆山硝酸银回收

昆山硝酸银回收 武汉恒永泰回收手机EMCPHYNIX

武汉恒永泰回收手机EMCPHYNIX 二手不锈钢304立式储罐年底低价出售

二手不锈钢304立式储罐年底低价出售 上海防盗门进口报关公司为您专业量身设计

上海防盗门进口报关公司为您专业量身设计 线号打印机专用标识套管PL-1.5

线号打印机专用标识套管PL-1.5 扬州二手16吨振动压路机「哪里有卖」

扬州二手16吨振动压路机「哪里有卖」 最新版中国面膜行业十三五发展规划及未来投资竞争力研究报告2016-2021年

最新版中国面膜行业十三五发展规划及未来投资竞争力研究报告2016-2021年 镇江工地半挂车洗车机丨清洗效果

镇江工地半挂车洗车机丨清洗效果 云县手机POS机办理-移动POS机手续费-POS机价格-

云县手机POS机办理-移动POS机手续费-POS机价格- 安顺工地冲洗设备丨产品报价

安顺工地冲洗设备丨产品报价